日本版ダウの犬 2025年11月版

投資手法の一つに「ダウの犬」というものがあります。

この記事では、日本版ダウの犬 2025年11月版を紹介します。

投資手法「ダウの犬」とは

投資手法のひとつである「ダウの犬」とは

ダウの犬投資法

──プロにも株価指数にも勝つ「単純」戦略

マイケル・B・オヒギンズ

の書籍に詳しく書いてあるのですが、すごくシンプルな投資手法です。

「ダウの犬」を簡単に説明すると、「ダウ平均採用銘柄のうち配当が高い順に10銘柄選んで均等投資するポートフォリオで投資する」という手法です。

年に1度だけ調べ直して銘柄の入れ替わりがあったらリバランス(というか銘柄の入れ替え作業)を行ないます。

こんな簡単な方法でダウ平均株価指数を上回る投資結果を得られるというのです。

NYダウインデックス投信は少額から投資できて楽で便利です。

投資金額が積みあがってきてある程度の投資金額になったなら、「ダウの犬」のほうがインデックス投信を上回る成果を上げられるのであれば検討する価値ありですよね。1%以下といえ信託報酬も取られなくなりますし。

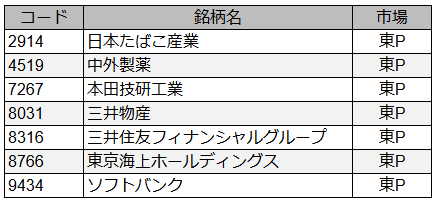

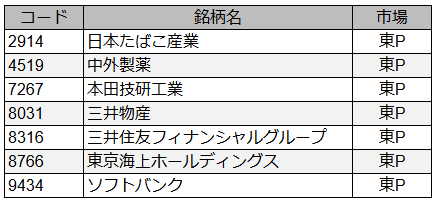

日本版ダウの犬 2025年11月版

ここで紹介する日本版ダウの犬 2025年11月版は、ダウの犬とは少し違う日本の株式市場に事情にあわせて手を加えたバージョンになります。

日本版ダウの犬のポートフォリオを作るとき、日経平均とかTOPIXから配当を見て選べばいいかというとそうではありません。

NYダウに採用されているのはそもそも大型株の30種です。日本でいえばTOPIXコア30みたいなものです。

加えて、どうしても高配当株というのは特定の業種に偏って複数存在します。業種の偏りが出ないよう1業種から1社だけを選んでいます。

- 大型株の上位30銘柄

- 日経平均、TOPIX採用銘柄

- 配当利回り 3%以上

- 各業種からもっとも高配当な1社のみ

上記の条件でスクリーニングして抽出された銘柄群になります。

今回は、全部で7社になります。

スクリーニングの結果、10社に足りません。

単位株で均等買いするのは難しいですが、1株から買えるまめ株やS株を使えばほぼ均等な割合で購入できます。

10社に足りないので、代替えで残り3社ぶんのお金をインデックス投信で運用するか、7社で均等にするか、3社の補欠を加えるかになります。

銘柄の入れ替えは1年に1回や半年に1回、3か月に1回でも好みでよいと思います。

頻繁に見すぎるとコロコロと銘柄が入れ替わります。長期投資ならたまに見る程度で十分でしょう。

10銘柄にしたい場合、業種被りではじかれた、NTTとトヨタ、KDDIを足して10社です。

配当条件のほうを下げていっても追加になるのは被る卸売業と銀行業なので、補欠は前に挙げた3社になります。